数次相続とは?手続きの流れ・4つの注意点を解説

2023.02.21 遺産相続

両親の一方が死亡し、遺産分割や不動産の登記をしないうちに他方の親も死亡する。このように、相続が連続して発生することを「数次相続」といいます。

この数次相続は、通常の相続手続きとは異なる点があるため、違いや手続きの内容について解説していきます。

目次

数次相続とは?

上述の通り、数次相続とは相続手続き中に相続人が死亡し、さらに相続が発生することです。年齢の近い夫婦が遺産分割協議をしないうちに立て続けになくなる、相続不動産の登記を長期間放置していたなど、決して珍しい現象ではありません。

数次相続では、一次相続人の地位がその相続人に引き継がれるため、一次相続と二次相続の手続きを同時並行して進めることになります。

数次相続・代襲相続との違い

相続には「代襲相続」という制度もあります。これは、本来相続人となる者が、相続が発生する前に死亡した場合、その者の子(直系卑属)が代わって相続人になる制度です。

連続して相続が発生する数次相続との違いは、相続人が被相続人の死亡前に死亡する点です(数次相続で言う二次相続が一次相続より先に発生する)。

事例

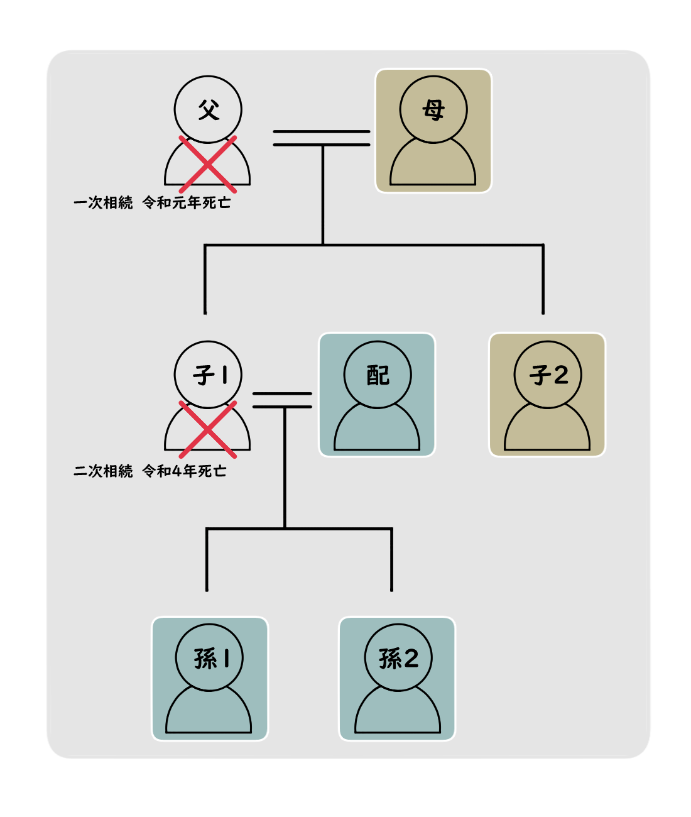

①数次相続

以下の場合、父の相続について遺産分割協議をする前に子1が死亡した場合は、母・子2と配偶者・孫1・孫2が遺産分割協議を行うことになります。

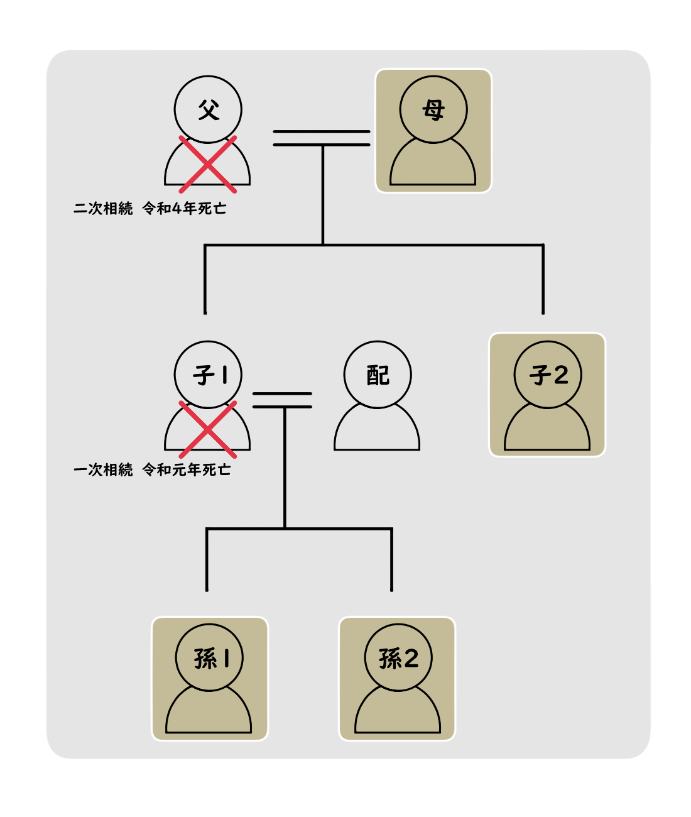

②代襲相続

以下の場合、父が死亡する前に子1が死亡しているため、父の相続については子1の代わりに孫1・孫2が相続人となるため、母・子2と遺産分割協議を行うことになります。

ただし、孫1・孫2が未成年の場合は、配偶者が孫1・孫2の法定代理人として遺産分割協議に参加します。

数次相続の手続きの流れ

すべての相続人を確定させる

遺産分割協議は、すべての相続人が参加する必要があります。もし、相続人が一人でも欠けていた場合、その遺産分割協議は無効となります(全員の参加とは、電話や文書を介しての参加でも良く、現実に全員が集まる必要はありません)。

そのため、数次相続では、一次相続と二次相続の相続人全てを確定させることになります。確定は、亡くなった方の戸籍謄本を死亡から出生まで遡っていき、法定相続人となる者を確認するという流れになります。

遺産分割協議書を作成する

相続人を確定したら、遺産分割協議を行いその内容を遺産分割協議書としてまとめます。遺産分割協議書の作成は必須ではありませんが、後の紛争の防止のためにも作成をお勧めします。

また、一次相続と二次相続の内容を一つの協議書にまとめることは可能ですが、内容を分かりやすくするため、別々に作成した方が良いでしょう。

以下の8項目が、通常の遺産分割協議に最低限必要な記載事項です。書面は相続人の人数分の通数が必要で、デジタル・手書きのどちらでも可能です。

- ①被相続人の氏名、生年月日、死亡日、本籍地、最後の住所

- ②相続開始日

- ③どの財産を誰がいかなる割合で相続するかなどの具体的な分割内容

- ④対象となる財産の明記

- ⑤「~の財産について遺産分割協議が成立した」などの協議が成立したことを示す文書

- ⑥遺産分割協議が成立した日

- ⑦相続人全員の氏名・住所

- ⑧相続人全員の署名捺印(実印が必要)

そして、数次相続の場合は、上記の①と⑦の表記が通常の場合と異なります。

数次相続における被相続人の記載

数次相続における被相続人は一時相続の相続人でもあるため、「相続人兼被相続人 □□ □□」と記載します。

数次相続における相続人の記載

二次相続の相続人は一時相続の相続人でもあるため、「相続人兼□□ □□の相続人 〇〇 〇〇」と記載します。

相続登記手続きをする

相続財産に不動産が含まれている場合は、相続登記が必要です。不動産登記は、権利移動の変遷を公示する制度でもあるため、数次相続の場合は、一次相続を省略した登記は原則として認められません。

具体的には、数次相続の場合は「祖父→孫」という登記ではなく、「祖父→兄弟→孫」というように2回の登記が必要となります。

ただ、例外として、一次相続人が一人の場合は、一度の登記で最終の相続人名義に変更することが認められています(中間省略登記)。

相続人が一人とは、一次相続が当初から一人だった場合はもちろん、複数の相続人がいたが、遺産分割協議、相続放棄、欠格または廃除により結果的に単独相続した場合も含みます。

中間省略登記の場合は、通常の相続登記とは一部記載内容が異なります。詳しくは、以下の法務局の申請書のひな形を確認しましょう。

法務局:https://houmukyoku.moj.go.jp/homu/fudousan4.html

数次相続が発生したときの注意点

数次相続における、相続税に関する注意点を説明します。

相続税の申告と納税義務が引き継がれる

数次相続では、一次相続人が相続税を申告する前に亡くなっていた場合は、二次相続人が一次相続人の相続税申告義務を引き継ぎます。そのため、二次相続人は一次相続と二次相続分の相続税を納税することになりますが、この場合、後述の控除が受けられます。

相続税の申告期限が延長される

相続税の申告期限は、被相続人が亡くなったことを知ってから10カ月以内ですが、数次相続が発生した場合は、一次相続人が亡くなったことを知った日から10カ月以内に延長されます。

ただし、延長されるのは二次相続人のみで、存命の一次相続人については延長前の期限内に申告する必要があります。

具体例として

- 一次相続

祖父が令和4年1月10日に死亡

相続人は祖母、子1、子2

- 二次相続

子1が令和4年2月10日に死亡

相続人は子1の配偶者、孫1、孫2

- 一次相続の申告期限

祖母、子2は令和4年11月9日

子1の配偶者、孫1、孫2は令和4年12月9日

基礎控除額は増えない

相続税は基礎控除額を超えた場合に申告が必要となりますが、数次相続であっても一次相続分の基礎控除額が加算されるということはなく、通常の基礎控除額で判断することになります。

なお、基礎控除額の計算式は以下の通りです

基礎控除額=3,000万+600万×法定相続人の数

相次相続控除が受けられる

数次相続では、二次相続人の相続税負担が過重にならないよう相似相続控除が適用される場合があります。

相似相続控除の要件は、以下のすべてを満たす場合です。

(1)被相続人の相続人であること。

この制度の適用対象者は、相続人に限定されていますので、相続の放棄をした人および相続権を失った人がたとえ遺贈により財産を取得しても、この制度は適用されません。

(2)その相続の開始前10年以内に開始した相続により被相続人が財産を取得していること。

(3)その相続の開始前10年以内に開始した相続により取得した財産について、被相続人に対し相続税が課税されたこと(二次相続人の被相続人が相続税を収めていること)。

そして、相似相続の控除額は以下の式で計算した多額です。

A×C/(B-A)×D/C×(10-E)/10

- A:二次相続人の被相続人が前の相続の際に課せられた相続税額

- B:二次相続人の被相続人が前の相続の際に取得した純資産価額(取得財産の価額+相続時精算課税適用財産の価額-債務および葬式費用の金額)

- C:二次相続、遺贈や相続時精算課税に係る贈与によって財産を取得したすべての人の純資産価額の合計額

- D:二次相続の相続人の純資産価額

- E:一次相続から二次相続までの期間(1年未満の期間は切り捨てます。)

要するに相似相続控除とは、一次相続で課された相続税額のうち、一次相続から二次相続までの経過年数×10%を減額するという内容です。

数次相続の相続税の軽減について

相続税の減税制度として、「配偶者の税額軽減」、「小規模住宅の特例」というものがありますが、数次相続ではこれら制度により、一次相続と二次相続全体の相続税額の軽減を図ることができます。

制度の適用や相続税減額については、税に関する専門的な知識が必要ですので、税理士へ相談すると良いでしょう。

まとめ

以上が、数次相続の概要やそれに伴う注意点です。

数次相続は相続手続きが重なる分、必要書類の収集や相続人同士の連絡等、想像以上に時間がかかるため、早期の対応が必要です。また、遺産分割前に相続税の申告をすると相続税額を多く収めることになるケースもあります。

数次相続の手続きが分からない、遺産分割がまとまらないといった場合は、一度専門家に相談することをお勧めしま。

当事務所では、皆様になるべくストレス無く相続を済ませていただくために、定額の相続登記代行サービス「スマそう-相続登記-」をはじめとする、相続に関する各種サポートを行っています。まずはお気軽にお問い合わせください。

関連記事

関連記事

人気記事

新着記事

相続登記の

相続登記の